Was ist der Grundkostenanteil?

Der Grundkostenanteil findet sich in mehreren Rechtsbereichen wieder und besagt im Wesentlichen, welchen Anteil Grund und Boden pro m² bebauter Fläche (Nutzfläche) am Gesamtwert pro m² hat. Der Grundkostenanteil ist daher auch der Teil eines Verkehrswertes oder eines Kaufpreises, auf den sich die Lage einer Liegenschaft unmittelbar auswirkt.

Den Begriff des Grundkostenanteils findet man in unterschiedlichen Kontexten:

Der Grundkostenanteil bei Neubauprojekten

Im Zusammenhang mit (Neubau-)Projekten besagt der Grundkostenanteil, welchen Teilbetrag der Bauträger für den Grund und Boden pro m² erzielbarer Nutzfläche bezahlt hat. Die Summe aus dem Grundkostenanteil, den Bau- und Baunebenkosten, den Vermarktungskosten sowie dem Gewinnaufschlag stellt in Folge grundsätzlich den Verkaufspreis dar.

Oder anders gesagt: der Grundkostenanteil eines bebauten Grundstücks drückt aus, welchen Wertanteil (im absoluten Betrag) der Grund und Boden am Gesamtwert einer bebauten Liegenschaft pro m²-Nutzfläche hat. Er ist der mathematische Anteil am Verkehrswert einer Immobilie, der für dessen Lage zu veranschlagen ist. Die Bebaubarkeit einer Liegenschaft bildet daher einen wesentlichen Faktor bei der Berechnung des Grundkostenanteils.

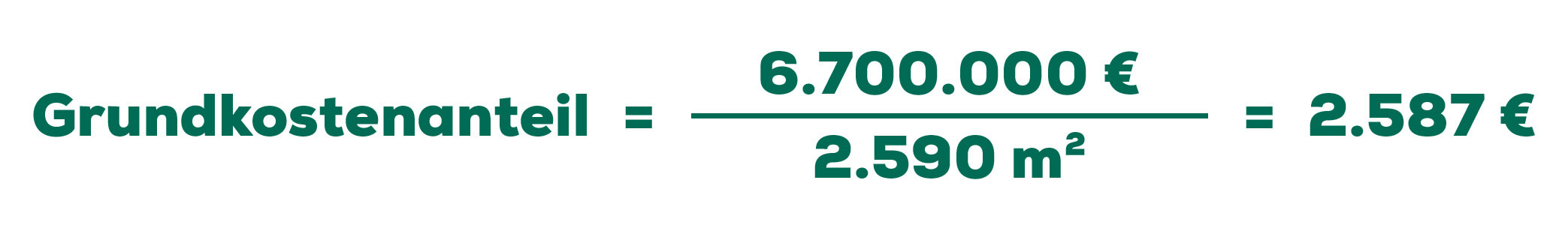

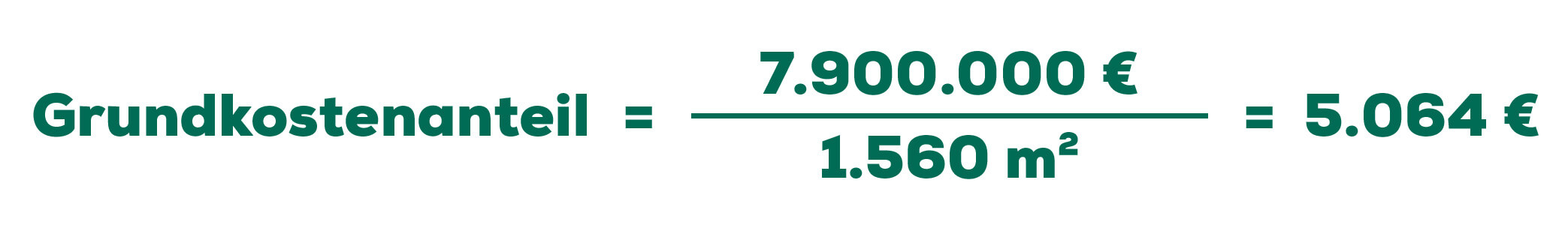

Zur Berechnung sind daher im Rahmen eines Entwicklungsprojektes folgende zwei Faktoren erforderlich:

- 1

Fläche: im Sinne von Nutzfläche, die bei Ausschöpfung der höchstzulässigen Bebaubarkeit auf Grundlage der geltenden Bau- und Raumordnungsgesetze Raumordnungsgesetze einerseits sowie der

- 2

Bodenwert: der Betrag, mit dem die Liegenschaft angekauft wurde (Liegenschaftsankauf).

Die Berechnung eines Grundkostenanteils nach dieser Formel ist nur in Fällen sinnvoll, in denen die Projektliegenschaft (näherungsweise) unverändert angekauft wurde. Das ist insbesondere im Zusammenhang mit Projektentwicklungsgebieten relevant, bei denen zunächst eine große Fläche angekauft wird, die danach in mehrere kleine Liegenschaften parzelliert wird, auf denen in der Folge eigenständige Projekte realisiert werden.

Aussagekräftig ist ein Grundkostenanteil aufgrund der sich stets verändernden Marktverhältnisse natürlich nur dann, wenn der Liegenschaftsankauf noch nicht zu lange zurückliegt und es möglichst wenig andere Einflussfaktoren (etwa Verkauf zwischen Unternehmen, die im wirtschaftlichen Naheverhältnis zu einander stehen) gibt, die den Kaufpreis im Zuge des Liegenschaftsankaufs verzerren. Hier kann es sinnvoll sein, sich die Liegenschaftstransaktionen anzusehen, die vor dem aktuellsten Liegenschaftsankauf stattgefunden haben.

Beispielberechnungen

Beispiel 1 mit einer unbebauten Liegenschaft

Beispiel 2 mit einer bebauten Liegenschaft

Der Grundkostenanteil im mietrechtlichen Kontext

Im österreichischen Mietrechtsgesetz (MRG) gibt es unterschiedliche Arten, wie der höchstzulässige Mietzins ermittelt werden kann. Das sind:

Kommen die Zinsbeschränkungen des Mietrechtsgesetzes nicht zur Anwendung, so bestimmt der freie Markt die Höhe des Mietzinses (frei vereinbarter Mietzins).

Im Bereich des Richtwertmietzinses gibt es die Möglichkeit, dass in bestimmten Lagen der festgesetzte Mietzins um einen sogenannten „Lagezuschlag“ erhöht wird. Die Berechnung des Lagezuschlags ist gesetzlich geregelt und im Detail sehr komplex. Im Wesentlichen erfolgt die Ermittlung durch einen Vergleich des Grundkostenanteils, der im Zuge der Festsetzung des Richtwertes auf Grundlage gesetzlicher Vorgaben ermittelt wird und dem Grundkostenanteil, der mit Hilfe von Vergleichsliegenschaften erhoben wird. Der Differenzbetrag wird mit einem Faktor multipliziert und daraus ergibt sich der Lagezuschlag zum Mietzins.

Bei der Ermittlung des Grundkostenanteils mithilfe von Vergleichsliegenschaften gibt es – im Gegensatz zu der Regelung bei den Neubauprojekten – durch die Judikatur entsprechende Einschränkungen: Es dürfen lediglich Liegenschaften als Vergleichswerte herangezogen werden, die entweder gänzlich unbebaut oder mit einem abbruchreifen Gebäude bebaut sind. Letzteres sind Bauwerke, denen kein Wert mehr beigemessen wird. Des Weiteren dürfen nur Liegenschaften herangezogen werden, die Baulandwidmung aufweisen.

Beispielberechnungen

Beispiel 1 mit einer unbebauten Liegenschaft

Beispiel 2 mit einer bebauten Liegenschaft

In diesem Fall ist keine Berechnung des Grundkostenanteils möglich, da aufgrund der mietrechtlichen Bestimmungen und der gängigen Rechtsprechung von einer bebauten Liegenschaft, bei der die Bebauung (das Gebäude) noch einen Wert repräsentiert, nicht als Vergleichsliegenschaft herangezogen werden darf.

Der Grundkostenanteil im steuerrechtlichen Kontext

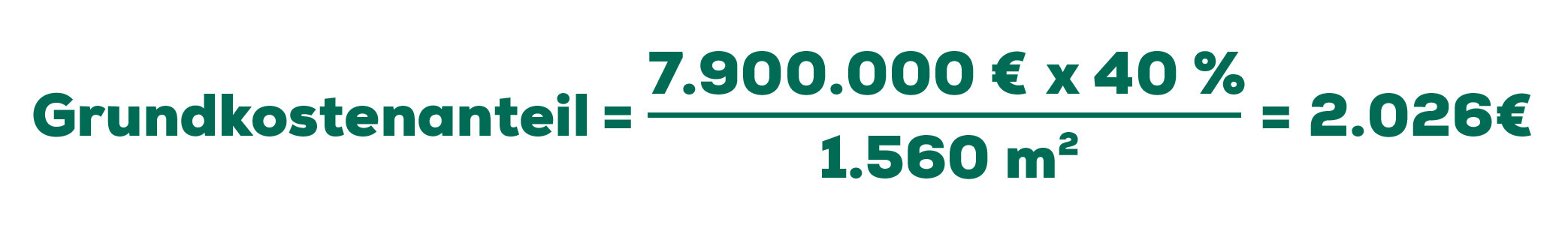

Bei Einkünften aus der Vermietung und Verpachtung unbeweglichen Vermögens im Privatvermögen gibt es die Möglichkeit, den Gebäudewert im Rahmen der Absetzung für Abnutzung (AfA) abzuschreiben.

Bei bebauten Liegenschaften kann die AfA nur vom Gebäude vorgenommen werden. Jener Wertanteil, der auf den Grund und Boden entfällt, ist nicht abnutzbar. Daher stellt sich auch in diesem Bereich die Frage, welcher Teil der Bemessungsgrundlage für die Abschreibung (in der Regel sind das die Anschaffungs- oder Herstellungskosten) auf das Gebäude und welcher Anteil auf den Grund und Boden entfällt. Dafür gibt es gesetzliche Regelungen im Einkommensteuergesetz und der Grundanteilsverordnung 2016, die einen entsprechenden Verteilungsschlüssel festlegen:

Je nach Größe der Gemeinde (Einwohneranzahl), in der sich die Liegenschaft befindet, der Gebäudegröße (Anzahl der Wohn- oder Geschäftseinheiten) sowie dem m²-Preis unbebauter Grundstücke, kann das Aufteilungsverhältnis von 20 % bis 40 % betragen.

Mittels Sachverständigengutachten kann auch ein geringerer Grundanteil nachgewiesen werden, um gegebenenfalls den Gebäudeanteil und somit die Bemessungsgrundlage für den Abschreibungsbetrag zu erhöhen.

Beispielberechnungen

Beispiel 1 mit einer unbebauten Liegenschaft

In diesem Beispiel ist keine Berechnung des Grundanteils möglich, da es keinen Gebäudeanteil bei der unbebauten Liegenschaft gibt.

Beispiel 2 mit einer bebauten Liegenschaft

Fazit

Stellt man die Werte gegenüber, zeigen sich teilweise deutliche Abweichungen aus unterschiedlichen Gründen. Sofern ein entsprechender Bedarf besteht, sollte ein/e Sachverständige für die Immobilienbewertung herangezogen werden, da bei einer korrekten Berechnung viel Geld gespart werden kann.

Gegenüberstellung der Werte

| Liegenschaft | GKA Neubau | GKA Mietrecht | GKA Steuerrecht |

|---|---|---|---|

| Liegenschaft 1: unbebaut | 2.587 € | 2.269,48 € | — |

| Liegenschaft 2: bebaut | 5.064 € | — | 2.026 € |